ブログ

2022.07.01 先生のつぶやき

特別授業「マネーリテラシー教育」を行いました(1)

KIHSでは「真の国際人」の育成を目標とし、英語だけでなく国語や社会など、多角的な視点で物事を見るための教育を行っています。こうした教育が非常に大切である事は言うまでもありませんが、それ以上に大切な教育があります。それはお金の勉強(マネーリテラシーの育成)です。生徒たちはKIHSを卒業したら社会人になり、やがては1人で生計を立てて生活するようになります。その時に避けて通れないのはお金への接し方です。これまでの日本ではこうした教育を十分に行う事がありませんでした。むしろお金の話をする事は汚らわしいというネガティブな印象を持つ人すらいます。しかしここを避けてお金に困らない生活を送る事は非常に難しいのではないかと私は考えています。私自身もお金に関して特に勉強をする事無く社会人になり、それまで何も考えずに生活してきました。しかしある時にお金に関するYouTube動画に出会ってからお金に対して真剣に考えるようになりました。それ以来、暇を見つけてはお金に関する動画や本を読むようにしています。まだまだ勉強中の身ではありますが、ある程度のリテラシーが身に付いたのではないかと思っています。

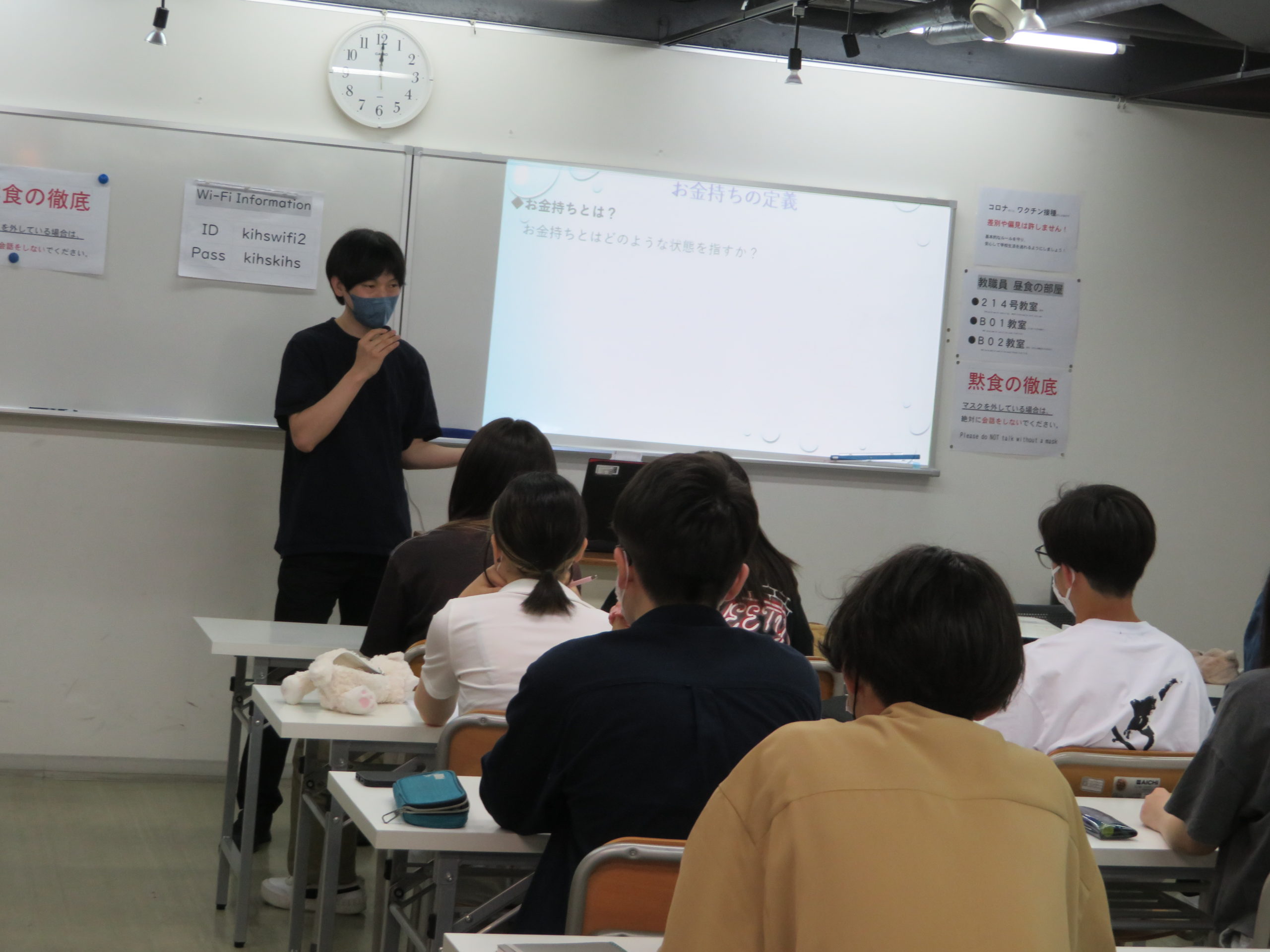

その出来事から後を追うように今年度から家庭科で金融教育がスタートしました。KIHSでは家庭科の授業がないので、何とかして少しでもお金に関して生徒たちが学ぶ機会を作れないかと考え、4コマ分の特別授業を作りました。6月13日(月)・20日(月)15:30~17:00に希望者を対象に放課後特別授業として実施したのですが、参加した生徒たちは非常に真剣な眼差しで話を聞いていました。今回はその授業で行った内容を2回に分けて紹介したいと思います。

マネーリテラシー教育①「お金を貯める力・守る力・使う力編」

【はじめに】

お金持ちの定義とは何だろうか。大金を持っている事がお金持ちと言えるのだろうか。仮に大金をもらう事があったとしても、恐らく皆さんはそのお金を使って趣味や気分転換等の消費行動に走るだろう。しかしそれは時が過ぎれば過ぎるほどお金を消費する事になり、やがてはお金が底をついてしまう。それをお金持ちと呼ぶ事はできない。ではどういう状態をお金持ちと言うか。それは、お金の増やし方を知っている事だ。お金の増やし方を知るには、お金にまつわる5つの力を養う事が前提となる。つまり、お金を貯める力・稼ぐ力・増やす力・守る力・使う力である。このうちのどれか1つでも欠落するとお金持ちからは遠のいてしまう。

【お金を貯める力】

貯める力を上げるには、収入の10分の1を貯蓄に回す事が必要となる。言い換えれば収入の10分の9以下で生活をし、それを上回る支出を避けるという事だ。それを実現するためには欲望に優先順位をつけ、本当に必要なものとそうでないものとの区別をつける事が重要となる。また、毎月かかる固定費を見直す事も大切だ。多くの人が負担する固定費は通信費・保険・車・家が挙げられる。通信費は好みが分かれるところだが、3大キャリアを使っている人は是非格安Simを検討してもらいたい。ヘビーユーザーでない限り(通信速度に強いこだわりがない限り)格安Simでも十分に生活する事はできる上、月に数千円程度の節約につながる。車に関してはまず所有する必要があるかどうかを真剣に考えてもらいたい。車が必須な家庭は所有する事が最善策だとは思うが、月に数回程度しか使用しないのであればレンタカーやカーシェアサービスを使う方がコストを抑える事ができる。私も月に2回ほどカーシェアサービスを使っているが、かかる金額は1回あたり3時間程度の利用で3000円前後だ。(保険代・ガソリン代込み)。家に関しては立地・間取り・利便性のどれにこだわるかが重要となる。こだわるポイントが増えれば増えるほど家賃は高くなる。まさに欲望に優先順位をつけなければならない場面だ。自分の生活と性格を良く考えて選択すると良いだろう。保険とは、大勢の人からお金を集めて、少数の不幸な人にお金を渡す制度である。よくCMで様々な民間保険のCMが流れているが、本当に必要な保険は何なのか。それは、起こる確率は低いが生活が破綻するレベルの莫大な損失がかかってしまう場面に備える保険だ。この確率小・損失大に当てはまる保険は、生命保険(掛け捨て型)・火災保険・自動車保険(対人・対物保険)の3つだ。それ以外は全て社会保険や貯金で補う事が可能である。更に1つ目の生命保険(掛け捨て型)は、誰かを扶養している場合のみ加入が必須であり、扶養している家族がいなければこちらも加入する必要がない。また、自動車保険は対人・対物保険は加入必須だが、車両保険は不要だと考える。それは損失大ではないからだ(もちろん車は安くはないが、生活が破綻するほどの損失にはならない)。社会人になると様々な保険の勧誘を受ける事になる。その際に本当に必要な保険が何かを判断する事ができれば、貯める力をより強化する事ができる。勧められるがまま契約し続けてしまうと、「保険貧乏」になってしまうので注意が必要だ。さて、上記3つの保険以外は社会保険と貯金でカバー可能だと言ったが、では実際にどれほどの貯金が生きていく上で必要なのか。この問いに対して、会社員の場合は生活費×1年分程度、フリーランスの場合は生活費×2年分程度が妥当な金額だと考える。したがって新卒社会人はまずこの金額に達するまでの貯蓄をお勧めしたい。そのためには収入の10分の1を貯蓄し、欲望に優先順位をつけ、固定費を下げる労力が必須となる。この生活する上で必要不可欠な貯金を生活防衛資金と呼ぶのだが、生活防衛資金は1人で生活する上で必須となる貯金なので、子育て費用など、自分以外にかかる費用は別途必要となる。貯蓄が生活防衛資金を上回れば(=余剰資金)、その資金を増やす力、つまり投資に回す事で更にお金持ちへと近づく事ができるようになる(増やす力については別途ブログを上げます)。

【お金を使う力】

使う力を上げるには、人生における3大支出とその内容を理解しておく必要がある。それは、消費・浪費・投資である。消費とは、食費や生活費など、生活する上で必要不可欠な支出を指す。浪費とは、交際費や趣味にかかる費用など、心を豊かにするための支出である。投資とは、自分の資産を増やすための支出を指す。ものを購入する時に注意すべき事は、ものの価格ではなく価値で購入すべきかどうかを判断する事だ。これはものが何を生み出すか(時間を生み出すもの・精神的なゆとりを生み出すもの・高値で売れるもの)を考え、それに見合うものを優先して購入すると充実した生活に繋がる。必要なものを購入する事は非常に大切だが、それをするために借金をするという行為は絶対に避けたい。なぜなら借金とは未来の自分の時間を差し出す事(時間の前借り)になるからだ。

【お金を守る力】

守る力を上げるには、借金を避ける事と高い手数料の投資信託への投資を避ける事が挙げられる。借金の中でも特に気を付けなければならないのはリボ払いである。リボ払いとはクレジットカード支払い方法の1つで、毎月一定金額を返済する仕組みである。元本に加えて利用残高(借金総額)に15~18%の手数料がかかるため、リボ払いでの買い物を続けて利用残高が増えたり、毎月の返済額が少額に設定されていると返済額に占める手数料の割合が高くなり、元本がなかなか減らないという現象が起こる(生徒たちにはここでリボ払いの仕組みを理解してもらうためにリボ払いの関連動画を視聴してもらいました)。

1年2組学級担任 谷本浩瑛

大阪のインターナショナルスクールなら

関西インターナショナルハイスクール

〒545-00053 大阪市阿倍野区松崎町2-9-36

帰国生・帰国子女受け入れ校

高校卒業資格取得可

タグ一覧

- AIG高校生外交官プログラム

- APU

- Australia

- BA.5

- Bournemouth

- CAE

- CEFR

- class

- English

- estar動詞

- FCE

- George Bernard Shaw

- graduation ceremony

- GTEC

- GUP

- Halloween

- HOMESTAY

- HSDJapan

- IELTS

- LESSON

- Listening

- Manual Rios

- MOJO

- MUN

- MySOS

- NISA

- OECD

- PCR検査

- SDGs

- Semana Santa

- ser動詞

- SNS

- Society3.0

- Society4.0

- Society5.0

- Speaking

- Speech Contest

- TCK

- Third Culture Kid

- TOEIC

- USJ

- VRoid

- WFPチャリティーエッセイコンテスト

- WFP賞

- World History

- アイデンティティ

- アジア学院

- アバター

- アルゼンチン

- イカゲーム

- イギリス

- イクサガミ

- インタビュー

- インテックス大阪

- エディオンアリーナ大阪

- オーストラリア

- オーストラリア入国

- オーストラリア出国

- おおさかグローバル塾

- お笑い文化

- お金の勉強

- キューズモール

- クイズ大会

- グラバー園

- クリスマス

- グローバル

- グローバルスタディーズ

- グローバル化

- ケンブリッジ英検

- コミュニケーション力

- ごみ問題

- コロナ

- コロナ禍

- サーフィン

- サッカーコーチ

- シーカヤック

- ジェンダー

- シドニー

- スキー

- スキー研修

- スクーリング

- ストーリーテリング・コンテスト

- ストレス

- スノボ

- スピーチコンテスト

- スペイン語

- スポーツ大会

- セレッソ大阪

- ソーシャルメディア研究会

- ダンス

- ダンスレッスン

- チュニジア

- デジタル

- ドイツ

- ドッジボール

- トラウマ

- バイロンベイ

- ハウステンボス

- ハロウィン

- パンフレット

- ピクトグラム

- フードロス問題

- フィールドスタディ

- フィンランド

- ペンギン水族館

- ホームステイ

- ホームルーム

- ボーンマス

- ホストファミリー

- ボランティア

- ボランティアサークル

- ボランティア参加

- マネーリテラシー

- ランナー

- リーズ大学

- リーダー

- リレー

- ワークショップ

- 一般入試

- 世界史

- 世界経済フォーラム

- 中間試験

- 乗馬

- 九十九島

- 交流会

- 京都外国語大学

- 今村翔吾

- 他者認識

- 体育

- 体育大会

- 併修

- 併修校

- 使える英語

- 保健室

- 先生の言いたいこと

- 先生紹介

- 入国制限

- 入学式

- 八本目の槍

- 公募制推薦入試

- 分野別説明会

- 副学長

- 動物園

- 医療

- 卒業式

- 卒業生

- 南海トラフ大地震

- 台湾

- 台湾の大学

- 台湾留学

- 合格実績

- 同志社大学

- 図書委員

- 国際学部

- 国際理解

- 在日米国大使館助成プログラム

- 地震

- 城

- 塞王の楯

- 外国語

- 多国籍

- 大学

- 大宰府天満宮

- 大浦天主堂

- 大阪マラソン

- 大阪万博

- 大阪府立体育館

- 太宰府天満宮

- 学校生活

- 学校給食支援

- 学習

- 安藤百福名誉博士奨励賞

- 定期試験

- 就職

- 就職内定

- 岸田首相

- 帰国生

- 心理学

- 志賀高原

- 思春期セミナー

- 投資信託

- 授業

- 授業参観

- 推薦入試

- 損害賠償金

- 文学

- 文科省

- 新入生交流会

- 新学期

- 新年度

- 旅行・観光開発ランキング

- 日本グローバル教育学会

- 期末試験

- 未来構想キャンプ

- 株式投資

- 桜花学園大学

- 模擬国連

- 模擬国連大会

- 模擬国連大阪

- 歯科衛生士

- 水危機

- 水族館

- 海外

- 海外の大学

- 海外大学受験講座

- 海外留学

- 渡航

- 災害

- 特別講師

- 玉入れ

- 環境問題

- 生きた英語

- 生徒会

- 留学

- 直木賞

- 短期留学

- 石垣

- 石田三成

- 研修

- 研修会

- 研修旅行

- 神奈川歯科大学

- 稲佐山

- 立命館アジア太平洋大学

- 竹内義博

- 第七波

- 綱引き

- 総合型推薦入試

- 総合型選抜入試

- 緩和

- 翻訳

- 自己理解

- 自己認識

- 自習

- 芸術鑑賞

- 英検

- 英語

- 英語レベル分け試験

- 英語教員

- 英語教育

- 英語教育実施状況調査

- 褒めニケーション

- 試験

- 語学学校

- 語学研修

- 課外活動

- 講演

- 賤ヶ岳の七本槍

- 通訳

- 進学

- 進路

- 進路指導

- 進路説明会

- 道程

- 選択必修科目

- 長崎

- 長野県

- 関西外語専門学校

- 防災研修

- 防犯防災総合展2022

- 阿倍野

- 陰性証明

- 集中科目

- 風頭公園

- 飛田匡介

- 食品ロス問題

- 高村幸太郎

- 高校

- 高校生ボランティアアワード

- 高校生支援

- 龍谷大学